O que avaliar na hora de escolher um fundo de investimento?

Neste artigo, você verá que para escolher um fundo é preciso:

• Conhecer o seu perfil de investidor

• Entender as suas necessidades e objetivos financeiros

• Escolher uma categoria de fundos adequada

• Comparar fundos da mesma categoria, quantitativa e qualitativamente

• Definir como o fundo escolhido fará parte da sua carteira

• Ver que o Gestor de Recursos pode ajudá-lo a escolher os melhores fundos

Escolher onde aplicar o seu dinheiro não é uma decisão trivial, e por isso, é sempre preciso avaliar um investimento antes de executar a aplicação. Os fundos de investimento ganham destaque justamente por poupar o investidor de grande parte desta tarefa, pois há um gestor profissional, assessorado por uma equipe e munido de ferramentas sofisticadas de análise, dedicado somente a escolher onde aplicar o patrimônio do fundo, de maneira a rentabilizá-lo e minimizar riscos.

Porém, por mais que a aplicação em um fundo de investimentos possa poupar o investidor da maior parte do trabalho, ainda é preciso escolher o fundo correto. Mas o que seria isso?

Hoje, o Brasil conta com quase 20.000 fundos de investimentos, distribuídos em dezenas de categorias e estratégias diferentes. Além disso, há centenas de empresas de gestão de recursos, nacionais e estrangeiras, disponibilizando seus fundos para os investidores brasileiros. Há desde fundos altamente conservadores, que aplicam praticamente todo o seu patrimônio em títulos do tesouro Selic, até fundos especializados em trading, operações especulativas de curto prazo, com potencial para gerar grandes retornos em pouco tempo, porém com elevado nível de risco.

Com tanta variedade de fundos, estratégias e gestores, escolher um bom fundo de investimentos para aplicar pode ser tão exaustivo quanto avaliar a aplicação em ações ou títulos de crédito privado, como debêntures.

Por isso, aqui vai um passo a passo do que avaliar na hora de escolher o seu fundo de investimentos.

1 – Perfil do Investidor

Também conhecido como suitability, o perfil do investidor mostra qual é a disposição da pessoa a correr riscos em seus investimentos. Investidores agressivos procuram maximizar o retorno, e estão dispostos a tolerar perdas significativas em seu patrimônio, pois conseguem lidar melhor com as oscilações e instabilidades do mercado. Por outro lado, investidores conservadores preferem a segurança em detrimento da rentabilidade, pois não gostam de ver o seu patrimônio oscilar. Entre estes dois extremos, há diversos perfis intermediários, que combinam diferentes graus de tolerância ao risco.

O primeiro passo a dar, antes de escolher um fundo de investimentos, é conhecer qual é o seu perfil de investidor e entender o quão disposto você está a correr riscos em suas aplicações.

2 – Entender quais são as suas necessidades e objetivos financeiros

Uma vez que você já conheça o seu perfil de investidor, é preciso saber como e quando você planeja utilizar o dinheiro que será investido. Um planejamento financeiro orientado para o longo prazo é o ideal, mas caso você ainda não tenha realizado este planejamento, é importante, ao menos, saber qual é a sua necessidade de liquidez.

Isso quer dizer, em quanto tempo você pode precisar do dinheiro, e quanto dinheiro precisará.

Há fundos que permitem resgates no mesmo dia, enquanto outros, só liberam os recursos para o investidor após um prazo mais longo, como 60 ou 90 dias. Além disso, há fundos fechados, no qual o investidor só pode resgatar os seus recursos se vender as cotas do fundo para outro investidor.

Entender quais são os seus objetivos de investimentos é essencial para escolher o fundo com a liquidez mais adequada. A reserva de emergência, por exemplo, deve ser aplicada em fundos de baixo risco e elevada liquidez. Já o dinheiro da aposentadoria pode ser colocar em aplicações de prazo mais longo, afinal, o objetivo não é movimentar este capital no curto prazo.

3 – Escolher uma categoria de fundos adequada aos seus objetivos e perfil

Até então, a nossa análise estava muito mais orientada para o próprio investidor do que para as opções de fundos no mercado. A partir de agora, faz sentido olharmos as diversas categorias de fundos disponíveis, e escolher, entre elas, a que mais se adequada aos nossos objetivos e perfil.

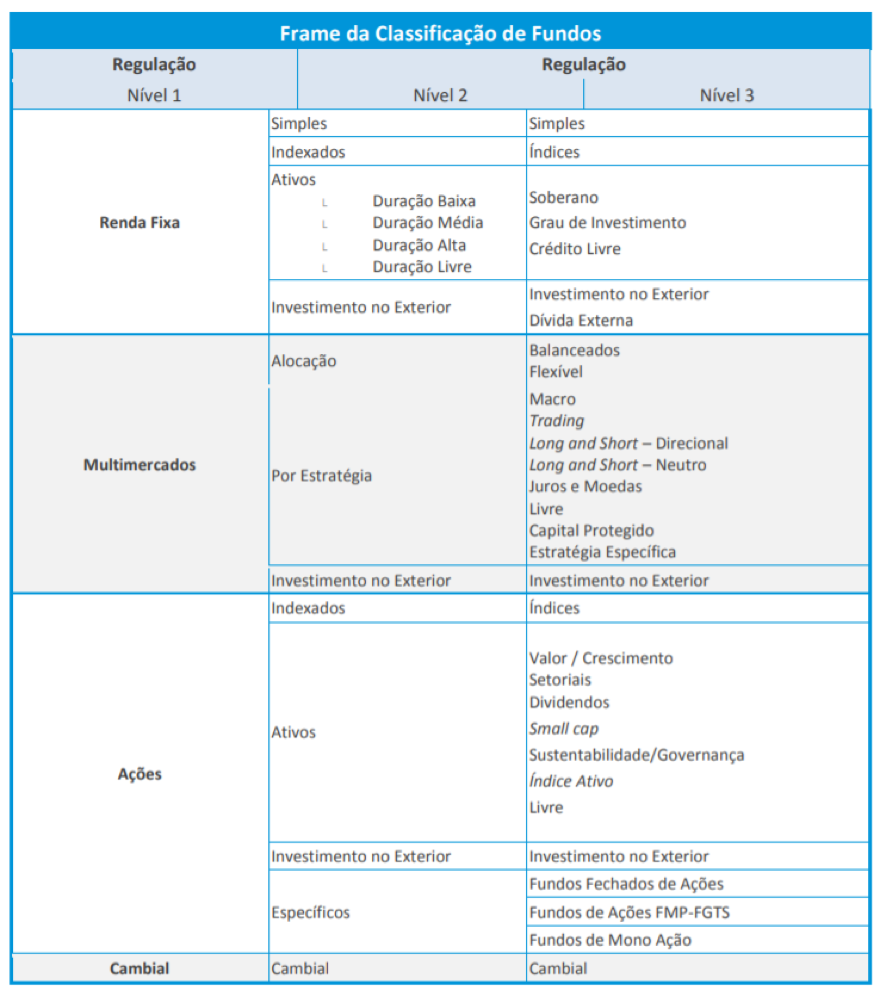

A Anbima, principal entidade de autorregulação do mercado de capitais no Brasil, classifica os fundos de investimentos de acordo com as seguintes categorias:

Fonte: Anbima

Cada categoria contém as suas especificidades, e é mais indicada para um determinado perfil de investidor. Por exemplo, fundos de ações, como o próprio nome sugere, aplicam a maior parte de seu patrimônio em papéis de empresas negociadas nas bolsas de valores e, portanto, são naturalmente mais arriscados. Já os fundos de renda fixa simples investem quase a totalidade de seus recursos em títulos públicos, e por isso, representam uma opção atraente para quem deseja segurança a liquidez.

São diversas categorias, algumas priorizam liquidez e segurança, já outras são focadas em maximizar a rentabilidade. Há categorias que atendem a propósitos bastante específicos, como prover proteção contra as variações cambiais. Por isso, selecionar uma categoria que se adeque ao seu perfil e necessidades é uma ótima maneira de começar a filtrar os fundos disponíveis.

4 – Escolhendo o melhor fundo

Uma vez selecionada a categoria, é hora de comparar os fundos disponíveis para encontrar aquele que possui melhor performance. O objetivo fundamental de todo investidor é maximizar o seu retorno enquanto minimiza o seu risco.

Esse é um caminho bastante produtivo para avaliar e comparar o desempenho de diferentes fundos. O mercado financeiro criou uma série de indicadores para facilitar esta avaliação, entre os quais, os mais famosos são:

- Retorno Médio: Consiste em comparar o valor da cota de um período e expressar, em termos percentuais, qual foi o avanço (ou retrocesso) no valor da cota daquele fundo

- Desvio Padrão: É uma tradicional medida estatística para avaliar o risco do fundo, comparando o quanto a rentabilidade tende a se afastar da média

- Correlação: Avalia se um fundo possui comportamento semelhante ou não a outros ativos. Costuma ser utilizado para comparar o fundo com índices de referência no mercado financeiro, como o CDI ou o Ibovespa.

- Índice de Sharpe: Relaciona o retorno médio do fundo ao seu risco total. Mostra se o fundo possui boa relação risco x retorno.

- Beta: Estima se um fundo é mais ou menos volátil do que seu indicador de referência.

á diversos outros indicadores famosos, consagrados pelo mercado e pela literatura, tais como Índice de Treynor, Alfa de Jensen, CAPM, Tracking Error, Índice de Modigliani, e assim por diante.

Grandes investidores e instituições financeiras vão além, e utilizam avançados modelos econométricos e estatísticos, em combinação com estes indicadores, para comparar e selecionar fundos.

Além disso, a análise numérica do desempenho do fundo nem sempre é suficiente. Uma análise qualitativa, da experiência e reputação do gestor, das perspectivas para a economia e dos ativos que compõe a carteira do fundo também são relevantes para filtrar alternativas e endossar os resultados da análise quantitativa pelos indicadores.

5 – Uma vez escolhido o fundo, definir como ele se encaixa na sua carteira

A avaliação não termina quando você encerra a análise quantitativa e qualitativa. O último passo é definir como o fundo irá fazer parte da sua carteira de investimentos.

Por exemplo, você pode deixar a parte do seu patrimônio dedicada à reserva de emergência em um fundo simples, enquanto aplica o montante destinado à compra de um imóvel daqui a 3 anos em um fundo multimercado de risco intermediário, e investe o patrimônio para a aposentadoria em um fundo previdenciário.

Saber escolher a proporção correta do fundo em sua carteira é tão importante quanto escolher o fundo em si. Fundos que são excelentes para determinados objetivos podem ser péssimos para outros, e vice-versa.

Buscando ajuda profissional

Embora os fundos de investimento existam justamente para facilitar a vida do investidor, o excesso de opções e categorias disponíveis muitas vezes causa confusão, e torna a tarefa de filtrar e selecionar os melhores fundos tão exaustiva quanto avaliar qualquer outro investimento, como ações ou imóveis.

O gestor de recursos é um profissional especializado e capaz de realizar essa análise com elevador rigor técnico, adequando-a ao perfil e às necessidades do investidor.

Por meio de uma entrevista, o gestor passa a conhecer os objetivos, necessidades e grau de aversão a risco do investidor, e utiliza a sua expertise para investir os recursos do investidor em ativos financeiros adequados a essas características.

O investidor não precisa nem mesmo executar a operação na corretora, ficando tudo a cargo do gestor, o que acabar por gerar bastante praticidade.

Gostaria de ter acesso aos melhores fundos do mercado, e uma carteira de investimentos desenhada exclusivamente para o seu momento de vida? Conheça as nossas carteiras administradas!

Participe do grupo do Telegram da Mont Capital, para mais conteúdos atualizados sobre finanças e investimentos!

Voltar

Voltar